Envisager le Tax Shelter en début d’année fiscale.

La récente réforme de l’impôt des sociétés a revu l’ISOC à la baisse mais pénalise désormais plus lourdement l’absence (ou l’insuffisance) de paiements anticipés.

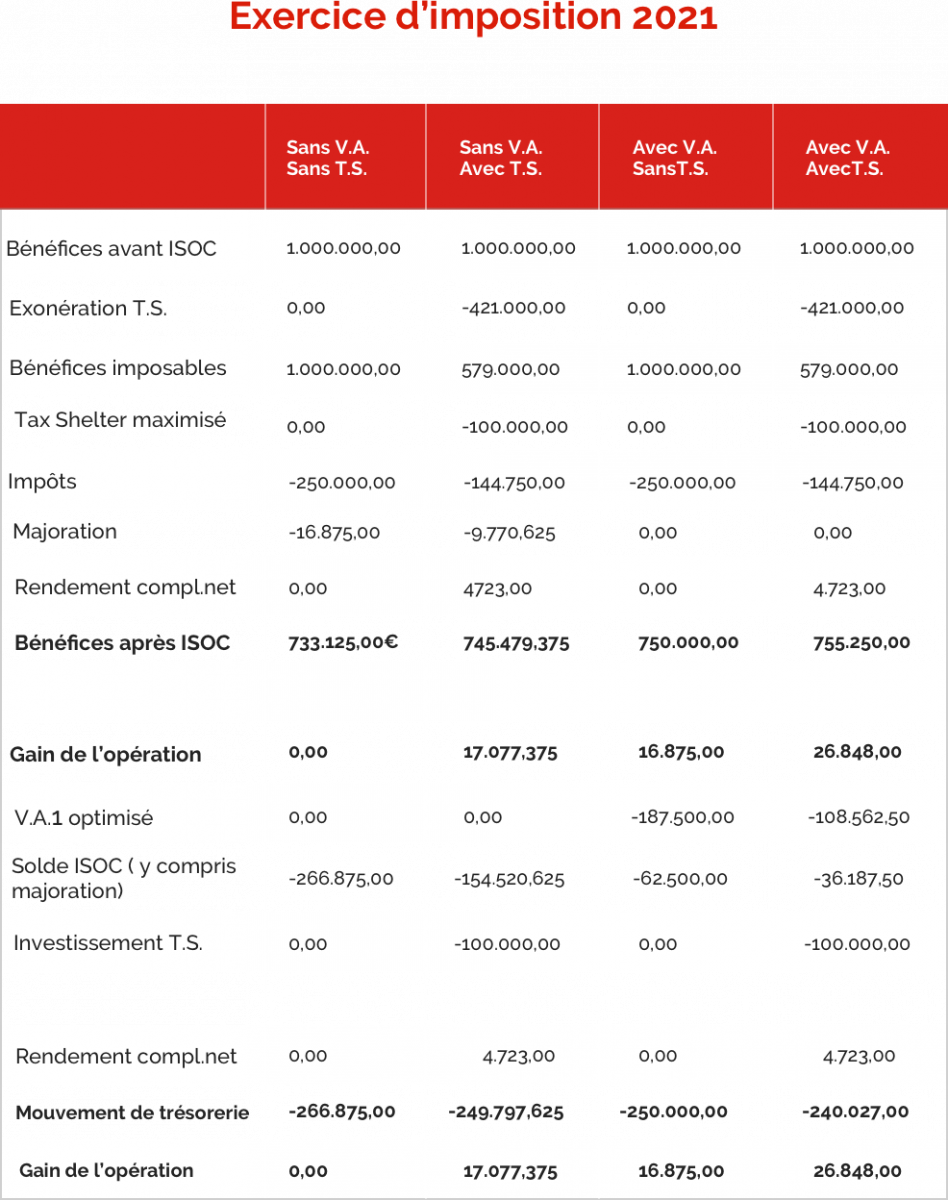

Pour optimiser le paiement de leur impôt, les sociétés ont tout intérêt à combiner le Tax Shelter (T.S.) et les Versements Anticipés d’impôts (V.A.I.). La bonne stratégie ? Estimer en début d’exercice le montant d’impôt qui sera dû durant la période, puis effectuer un versement anticipé d’impôt avant la clôture du premier trimestre (V.A.I.1) en le combinant avec un investissement en Tax Shelter qui peut être concrétisé le dernier jour de l’exercice en cours. Une fois le montant de l’ISOC optimisé, il devient possible de générer une augmentation substantielle des bénéfices après impôt ! Explications.

Dernière modification le : 13.05.2020

Les sociétés paient en effet moins d’impôt depuis l’exercice d'imposition 2019 (33,99% pour 2018, 29,58% dès 2019 et 25% à partir de 2021), à condition qu’elles anticipent leur paiement. Faute de quoi, l’addition peut être salée…

Si le fait de ne pas payer son impôt anticipativement n’occasionnait pas de lourdes amendes par le passé (1,125% de majoration de l’impôt dû pour l’exercice d'imposition 2017), la situation s’est considérablement transformée ces dernières années. Pour l’exercice d’imposition 2018, le taux de majoration a tout d’abord été doublé (2,25%). Et pour 2019 (clôtures fiscales à partir du 31 décembre 2018), ce taux de majoration a de nouveau été multiplié par 3. En deux années, il est donc devenu 6 fois plus cher de ne pas payer l’impôt de façon anticipée, le taux de majoration passant de 1,125% à 6,75% !

Dernière modification le : 13.05.2020

Fort heureusement, il est possible de s’organiser pour contrer ce phénomène de majoration. Comment ? En calculant précisément le montant optimal d’impôt à verser anticipativement avant la clôture du premier trimestre (V.A.I.1) afin de profiter du principe des bonifications liées au paiement anticipé. Ce principe est simple : plus les sociétés anticipent le paiement de leur impôt, plus les bonifications sont importantes.

|

|

V.A.I. Trimestre 1 |

V.A.I. Trimestre 2 |

V.A.I. Trimestre 3 |

V.A.I. Trimestre 4 |

|

2018 - Bonifications |

3% |

2,5% |

2% |

1,5% |

|

2018 - Majoration |

2.25% |

|||

|

2021 - Bonifications |

9% |

7,5% |

6% |

4,5% |

|

2021 - Majoration |

6,75% |

|||

Optimisation des V.A.I. sans T.S : verser un montant égal à 75% de l’impôt estimé (hors majoration) pour l’exercice.

Comme signalé dans le tableau ci-dessus, le taux de bonification pour les V.A.I.1 depuis l’exercice d'imposition 2019 est fixé à 9%. Pour optimiser l’ISOC, il est par conséquent conseillé d’effectuer un V.A.I.1 important. Annuler l’effet négatif de la majoration (6,75%) exige d’effectuer un V.A.I.1 d’un montant égal à 75% de l’impôt estimé hors majoration (6,75/9 = 75%).

Optimisation des V.A.I. en combinaison avec le T.S : verser un montant égal à 43,4% de l’impôt estimé pour l’exercice.

La combinaison d’un V.A.I.1 avec le Tax Shelter permet d'optimiser les V.A.I. tout en diminuant le montant de ce premier versement anticipé puisque le Tax Shelter diminue la base imposable, et donc l’impôt dû. Pour l’exercice d'imposition 2021, une opération de couplage avec un Tax Shelter maximum peut réduire le V.A.I.1 optimisé d’environ 42% : de 75% sans Tax Shelter, on passe à 43.4%1 avec Tax Shelter. Au niveau de la trésorerie, l’avantage fiscal généré par cette diminution du V.A.I.1 bénéficie à l’investisseur au moment du décaissement du V.A.I. L’investissement en Tax Shelter, qui représente une sortie de trésorerie en contrepartie, peut être différée jusque, au plus tard, 3 mois après la clôture fiscale de l’investisseur. Par cette combinaison, l’investisseur optimise ses flux de trésorerie et génère un accroissement de son bénéfice après ISOC de 3,02% net2.

Planification stratégique de l’investissement Tax Shelter combiné aux V.A.I.

Avec SCOPE Invest, les investisseurs bénéficient d’un accompagnement personnalisé et d’une prise en charge complète par un conseiller fiscal expérimenté qui élabore avec eux la meilleure stratégie tant en matière de V.A. que de Tax Shelter.

Pour les personnes morales qui bénéficient du taux réduit d’imposition, le Gain Global sur la durée de l’Opération peut être négatif jusque -27,38%.

La situation particulière de l’Investisseur doit être étudiée avec son conseiller fiscal habituel avant toute décision d’investir.

1. Cette limite d’optimisation des V.A.1 ne s’applique pas aux sociétés qui ont la capacité d’atteindre le plafond annuel d’exonération Tax Shelter (1.000.000€ max. et 50% des Bénéfices Réservés Imposables).

2. Voir l’exemple chiffré pour l’exercice d’imposition 2021.

Dernière modification le : 13.05.2020

S’engager plus tôt dans l'année dans une opération Tax Shelter n’en augmente pas le risque. Il s’agit, au contraire, d’une stratégie gagnante. La preuve en cinq points.

Planifier au plus tôt pour permettre l’optimisation.

Pour optimiser l’ISOC, il faut combiner versement anticipé et Tax Shelter. L’impact sur le Bénéfice après ISOC de ce duo gagnant est substantiel : +3.02% net (EI2021). Afin de pouvoir profiter des bonifications élevées du premier trimestre, l’optimisation des V.A. doit être planifiée en début d’exercice. C’est donc le bon moment pour estimer son impôt et calculer le V.A.I.1 optimal en combinaison avec un Tax Shelter maximal.

S’assurer de la disponibilité d’un projet de film.

Etant donné la pénurie de projets de films à financer via le Tax Shelter, toujours possible en fin d'année vu le succès du mécanisme, il est important de sécuriser son investissement le plus tôt possible. SCOPE conseille ainsi de signer une lettre d’engagement dès le premier trimestre. Il s’agit ici de garantir à l’investisseur d’être traité en priorité dès qu’un film sera disponible.

Eviter l'incertitude du "rush de fin d'année".

Pour SCOPE, le fait de signer plus tôt dans l’année offre une meilleure visibilité sur la quantité de projets de films à rechercher. Ceci évite le phénomène de « rush de fin d’année », lequel génère une pression inutile tant pour SCOPE que pour les investisseurs.

Choisir un film dont les dépenses sont en cours.

En signant plus tôt dans l'année, l'investisseur pourra plus facilement se voir proposer un film dont les dépenses sont en cours, ou dont le démarrage est imminent. Ceci a son importance car cela permet d’anticiper le versement du rendement complémentaire et dans la plupart des cas de raccourcir le délai d'obtention de l'attestation Tax Shelter, qui dépend notamment de la date d’achèvement de l’œuvre. Vu la forte saisonnalité du Tax Shelter en fin d'année (75% environ des sociétés clôturent leur exercice en décembre), les producteurs profitent de cette période pour lever des fonds pour des films dont la production doit commencer parfois plusieurs mois plus tard. Ce délai entre la signature et le début des dépenses du film peut être raccourci en signant sa convention-cadre plut tôt dans l'année, au plus proche du coeur de la période de production du film.

L'engagement de SCOPE.

Pour l’investisseur, le fait de signer une lettre d’engagement en début d’exercice ne représente pas un risque supplémentaire. SCOPE s’engage en effet à présenter à l’investisseur un projet de film avant sa clôture, faute de quoi la société lui verserait une indemnité d’un montant équivalent au gain global net potentiel prévu pour l’investissement en Tax Shelter.

La situation particulière de l’Investisseur doit être étudiée avec son conseiller fiscal habituel avant toute décision d’investir.

Dernière modification le : 13.05.2020

Dernière modification le : 13.05.2020