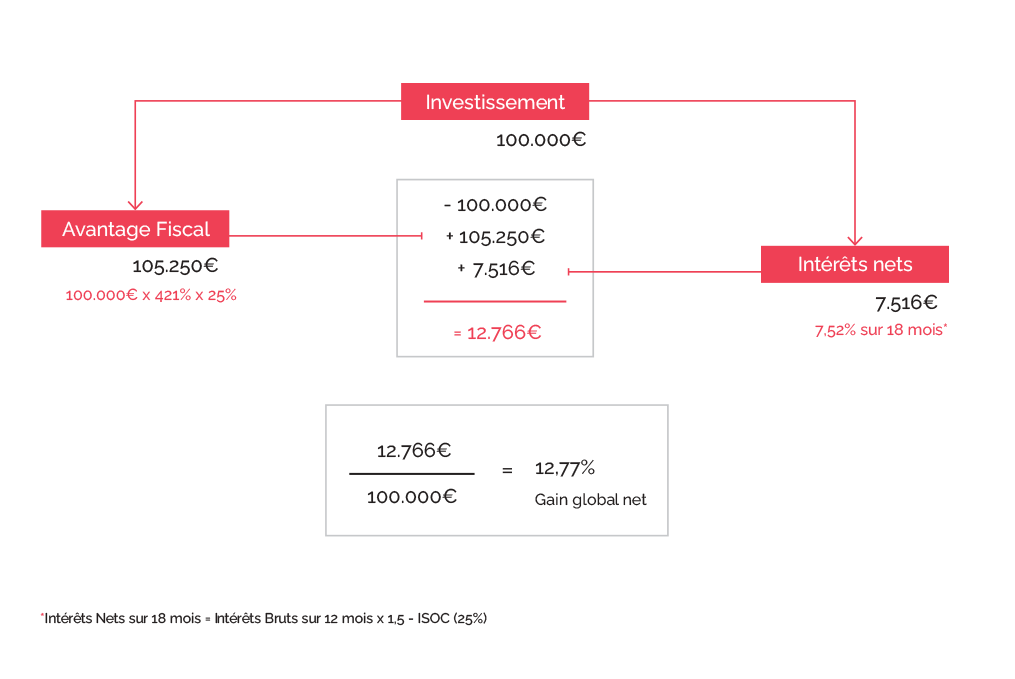

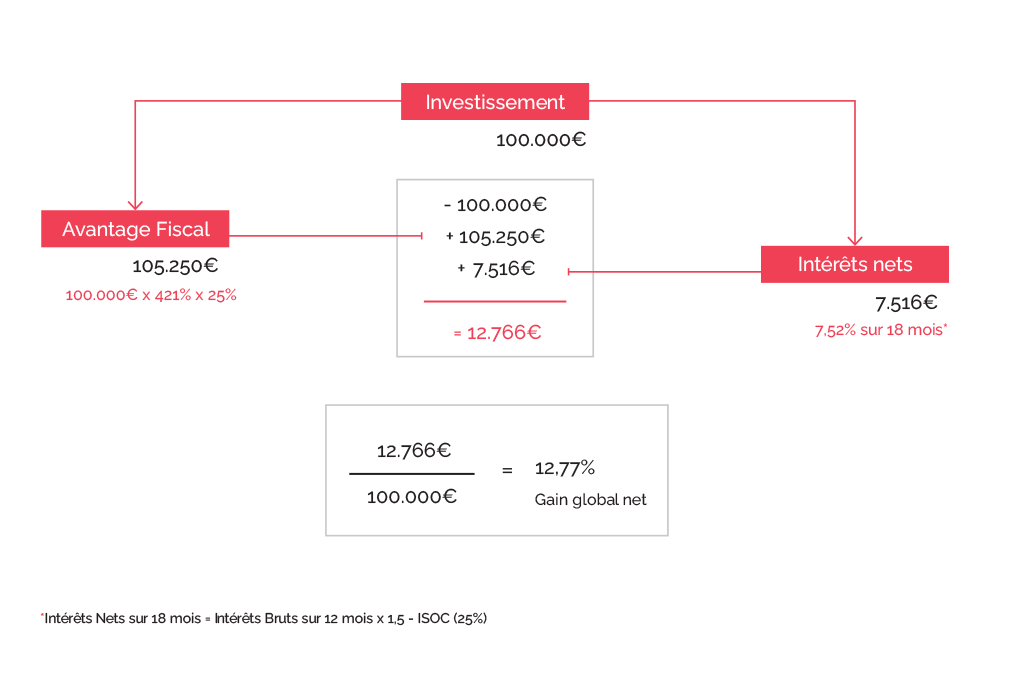

Un investissement Tax Shelter génère un gain global net potentiel de près de 13% du montant investi.

Communication à caractère promotionnel

L’abattement d’impôt d’un côté et l’intérêt supplémentaire sur l’investissement de l’autre offrent actuellement un gain global net potentiel de 12,77% (versements à partir du 1er janvier 2026) sur le montant de l’opération. Ce gain est fixé par la loi et soumis à contrôle.

Pour les personnes morales qui bénéficient du taux réduit d’imposition, le Rendement Fiscal sur la durée de l’Opération peut être négatif jusque -15,80%.

Pour les entreprises qui n'ont pas effectué suffisamment de versements anticipés, un investissement Tax Shelter en fin d'exercice peut générer un gain global net supérieur d'environ 20%.

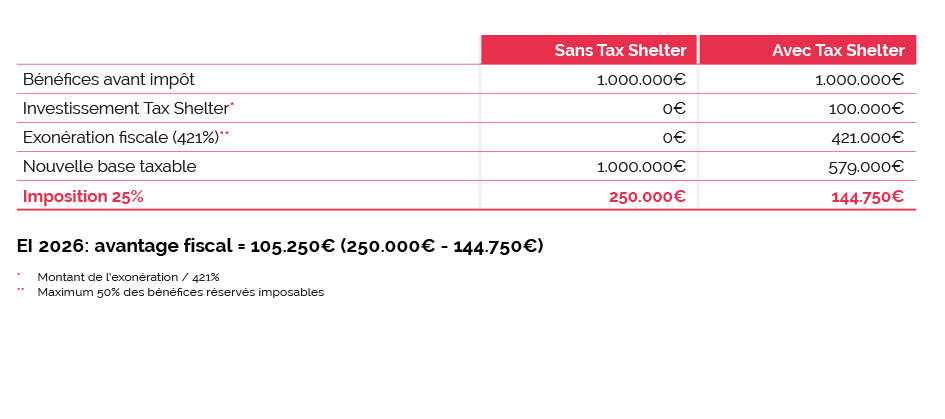

Exercice d'Imposition 2026

Cette simulation de gain global net tient compte d'un rendement complémentaire calculé sur la durée maximum de 18 mois (et soumis à l'impôt des sociétés au taux de 25%), et d'un taux d'imposition marginal ordinaire, soit 25% pour l’exercice d’imposition 2026.

De façon générale, retenons que si l’investisseur est soumis à un taux marginal d’imposition inférieur au taux normal, le gain global net de l’opération peut être négatif jusque -15,80%. Il est conseillé à l’investisseur, dans tous les cas, d’étudier sa situation particulière avec son conseiller fiscal habituel avant toute décision d’investissement.

Pour l’exercice d'imposition 2026, l’avantage fiscal correspond à 105,25% du montant de l’opération Tax Shelter sur base d’un taux d’imposition normal de 25%. Le montant de l’investissement est déductible à 421% dans le chef de votre société. En échange de l’investissement dans le projet, l’opération génère une réduction d’impôt immédiate provisoire de 105,25% du montant de l’investissement, soit l’investissement x 421% x 25%. Cette réduction d’impôt génère immédiatement un gain de 5,25% par rapport à une situation non-optimisée.

L’avantage fiscal octroyé l’année de l’opération Tax Shelter est temporaire. Il devient définitif à condition que l’entreprise reçoive de l’administration fiscale son Attestation Tax Shelter liée au projet choisi par l’investisseur. Cette attestation valide le fait que le film (ou l’œuvre scénique) a bien réalisé un montant minimum de dépenses de production en Belgique, dans les délais prévus par la loi. SCOPE Invest se charge d’obtenir cette attestation et de la transmettre à l’entreprise ayant réalisé l’opération.

En plus de l’avantage fiscal, l’investisseur bénéficie potentiellement d’un rendement complémentaire net* de 7,52% pour le préfinancement du projet dans lequel il investit. Le montant du rendement complémentaire dépend du taux EURIBOR* en vigueur au moment du versement et est calculé sur une période de 18 mois maximum.

*Moyenne EURIBOR 12 mois du 31 décembre 2026, valable pour tout investissement versé entre le 1er janvier 2026 et le 30 juin 2026 + 450 points de base. Intérêts nets (7,52%) = Intérêts bruts sur 18 mois (10,02%) – ISOC (25%). Ce taux est revu au début de chaque semestre civil et n'est donc valable que pour les investissements versés avant le 1er juillet 2026.

La réforme de l’impôt des sociétés de 2017 revoit l’ISOC à la baisse mais pénalise plus lourdement l’absence ou l’insuffisance de versements anticipés. Pour optimiser le paiement de leur impôt, les sociétés ont tout intérêt à combiner le Tax Shelter et les Versements Anticipés d’impôts. La bonne stratégie ? Estimer en début d’exercice le montant d’impôt qui sera dû durant la période, puis effectuer un versement anticipé d’impôt avant la clôture du premier trimestre (V.A.I.1) en le combinant avec un investissement en Tax Shelter.

La combinaison d’un V.A.I.1 optimisé avec un investissement Tax Shelter, qui implique lui-même une sortie de cash en contrepartie, permet de diminuer le montant de V.A.I.1 optimisé d’environ 42% (de 75% à 43,4%), partant du principe que le Tax Shelter diminue la base imposable, et donc l’impôt dû.

L’entreprise peut bénéficier de son avantage fiscal (à titre provisoire) dès l’année de la signature de la convention-cadre qui officialise l’opération Tax Shelter. En effet, elle diminue ses versements anticipés l’année de l’opération en tenant compte de l’avantage fiscal octroyé.

Si elle a déjà effectué tous ses versements anticipés au moment de sa décision, elle pourra réclamer le remboursement de l’excédent d’impôt versé ou reporter l’excédent d’impôt sur les versements anticipés de l’exercice suivant.

Si elle n’a pas effectué suffisamment de versements anticipés pour son exercice clôturé, l’avantage fiscal octroyé (à titre provisoire) grâce à l’opération Tax Shelter lui permet d’éviter une partie de la majoration prévue en cas de versements anticipés insuffisants. Cette situation permet dans certains cas d'augmenter le gain global net d'une opération Tax Shelter jusque 20% du montant investi!