Guide pratique d’un investissement Tax Shelter.

Communication à caractère promotionnel

La loi détermine le montant maximum qu’une entreprise peut exonérer fiscalement, chaque année, grâce à une opération Tax Shelter. Ce montant est de maximum 1.000.000 € (EI 2021 et suivants), et ne peut dépasser 50% du mouvement des réserves taxées estimé pour l’année de l’opération.

Partant de ce montant maximum à exonérer, il est très facile de calculer la somme qui peut être investie en Tax Shelter. Le taux d’exonération d’un investissement Tax Shelter est fixé par la loi à 421% à partir de l’exercice d’imposition 2021. Pour exonérer le montant maximum de 1.000.000 €, il faut donc investir en Tax Shelter la somme de 237.529 € (1.000.000 / 4,21).

Dans la plupart des cas, la capacité d’investissement sera équivalente à environ 9% du bénéfice avant impôt de l’investisseur.

Le montant affecté à l’opération qui ne pourrait être exonéré en cas d'absence ou d'insuffisance de bénéfices fait l'objet d'un report sur les bénéfices des périodes imposables suivantes. Une entreprise peut ainsi reporter son excédent de Tax Shelter pendant maximum quatre ans.

La somme investie sert à financer la production d’une œuvre (audiovisuelle ou scénique).

L’investisseur bénéficie en retour d’un gain global net potentiel de près de 13%, via un rendement fiscal et le paiement d’un intérêt (rendement complémentaire) fixés par la loi.

Pour les personnes morales qui bénéficient du taux réduit d’imposition, le Rendement Fiscal de l’Opération peut être négatif jusque -15,80%.

1. Le calcul du montant à investir

Le montant optimal de l’investissement Tax Shelter peut être estimé très rapidement en ligne, ou via l’outil de calcul de SCOPE Invest pour un calcul plus précis.

Pour les personnes morales qui bénéficient du taux réduit d’imposition, le Rendement Fiscal sur la durée de l’Opération peut être négatif jusque -15,80%.

Pensez à faire valider votre projet d’investissement auprès de votre conseiller fiscal habituel, et prenez connaissance des risques liés au Tax Shelter.

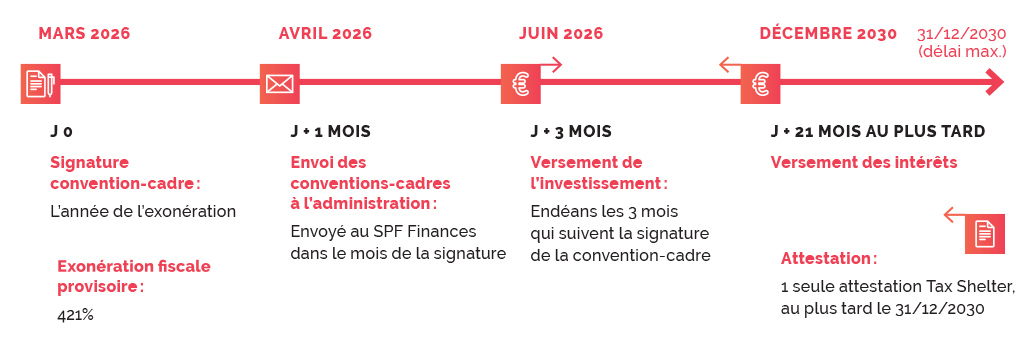

2. L’investissement sur le compte du producteur

Une fois le montant défini et le contrat signé, précisant le projet auquel l’investissement sera affecté, l’investisseur dispose d’un délai de trois mois pour effectuer le paiement total sur le compte du producteur. Dès ce moment, l’investisseur bénéficie de l’avantage fiscal « à titre provisoire ».

3. Le paiement du rendement complémentaire

Au terme de dix-huit mois après la date du paiement sur le compte du producteur, ou lors de la délivrance de l’attestation fiscale lorsque celle-ci intervient avant le délai de dix-huit mois, le producteur verse à l’investisseur une somme dont le plafond est fixé par la loi. Il s’agit d’un intérêt pour le préfinancement du projet. Cette somme brute est taxée dans le chef de l’investisseur.

4. La délivrance de l’attestation fiscale

Il s’agit de la dernière étape, qui peut prendre jusqu’à quatre ans (*) après la signature de la convention-cadre. L’administration fiscale, après avoir contrôlé les dépenses du projet et le respect de la législation Tax Shelter, délivre une attestation à chaque investisseur. Cette attestation doit être jointe à la déclaration fiscale, et transforme l’avantage fiscal du statut « provisoire » au statut « définitif ».

La délivrance de cette attestation est soumise au respect des conditions prévues par la législation Tax Shelter et au contrôle des dépenses de l'oeuvre par la Cellule Tax Shelter du SPF Finances.

(*) Pour les projets dont le timing des dépenses a été affecté par la crise du COVID-19, ce délai peut courir jusqu’au 31 décembre de la cinquième année après la date de signature de la convention-cadre.